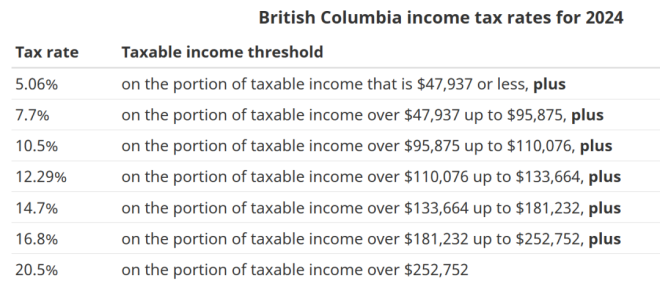

今年,加拿大十个省中有八个要求纳税人将支付税率超过50%的最高个人所得税。一些高收入群体寻找合理避税的方式,而其中一些家庭寄希望于分拆收入以降低高收入一方配偶的税级。  以BC省为例,高收入纳税人面临53.5%的最高税率。如果其配偶或伴侣收入低于约$55000元,边际税率只有22.7%,夫妻双方存在超过30%的税率差距。  家庭中通过拆分收入来进行合理避税的方法有很多。例如,在退休收入方面,夫妻可以拆分养老金收入或共享加拿大退休金计划(CPP)。当既定利率还在1%-2%时,夫妻中收入高的一方可以将钱按照不低于既定利率的贷款借给另一方,使得投资收益按照配偶的较低税率去缴税,从而节省支出。但自今年7月1日起,既定利率已被提高到了5%,这个操作的意义就不大了。有一种经常尝试但不总是能通过加拿大税务局(CRA)审查的收入分拆方法,是“雇用”你的配偶或伴侣。要么在你的企业中工作,要么,如果你是雇员,则成为你的“助理”。当涉及到合法工作和适当的薪酬时,这可能是一种有效的税收策略,但CRA通常对配偶就业安排持怀疑态度,比如上个月裁决的税务案件中的纳税人的情况。一名BC省依靠佣金谋生的雇员A涉及“雇佣”其配偶,以减少缴税。 在报税时,他扣除了各种雇佣费用,包括被允许的机动车费用和支付给其配偶的工资,而这些金额被拒绝。A从事销售空调、热炉、热泵等电器的业务。他与Costco有合作项目并在Costco的入口处,有一个独家销售展台。潜在客户可以通过填写表格来表达对这些产品的兴趣。收集到潜在客户的联系方式后,A将打电话确认潜在买家的资格。如果合格,他将会见潜在客户并准备一份提案。如果客户接受方案,就签署合同,A有权获得佣金。CRA的审计发现,2016年和2017年,A分别报告了约$8万元和$9万元的雇佣收入,其中每年约$3.3万元是佣金收入。 在这两年中,A还填写了“据称支付”给其配偶的$2万元。根据《所得税法》,A被允许扣除支付给助理的任何“工资”,前提是将工资白纸黑字写在雇佣合同上,并且由雇主在CRA表格T2200“雇佣条件声明”上证明。A声称是其妻子负责打电话并安排各种预约,因此按自雇合同工支付其服务费用。虽然A承认没有直接给妻子转过账,但他表示用另外的方式“付款”了——通过共同银行账户的房贷支付、现金取款或其他借记交易分别于2016年、2017年支付了$3.5万元和$3.1万元。  CRA则否决了A的申报,并认为A与其配偶没有合同,也未提交任何其他细节或文件证明他支付了佣金(或工资)给她,或他们之间存在工作关系。这些文件本可以包括付款证明、任务描述、时间表、员工日志、T4单等。而纳税人只是提供了表格T2200和共同银行账户对账单等文件。在交叉询问期间,A承认没有保留任何支付给配偶的记录,尽管两年中申报的金额少于据称支付给她的金额,但他不理解如何量化这些金额,因为他完全依赖其会计师来确定适当的申报金额。他还承认,现金取款和借记交易是“普通家庭费用”,并不一定特定于其配偶。没有存款进入她的个人银行账户。CRA的立场是,任何据称支付给他妻子的金额实际上是“与她无直接关系的共同家庭费用”。此外,没有任何她提供服务的证据,A也无法提供她在2016年或2017年任何时候联系客户的日志或记录。A辩称,没有必要提供实际合同,他的证词本身就足以证明他妻子作为独立合同工的身份以及支付给她的工资。税务法官拒绝了这些论点,并同意CRA的意见,因为没有财会记录或者支持文件——整件事更像是该家庭为了避税而进行的工资拆分。信息来源:Financial Post |