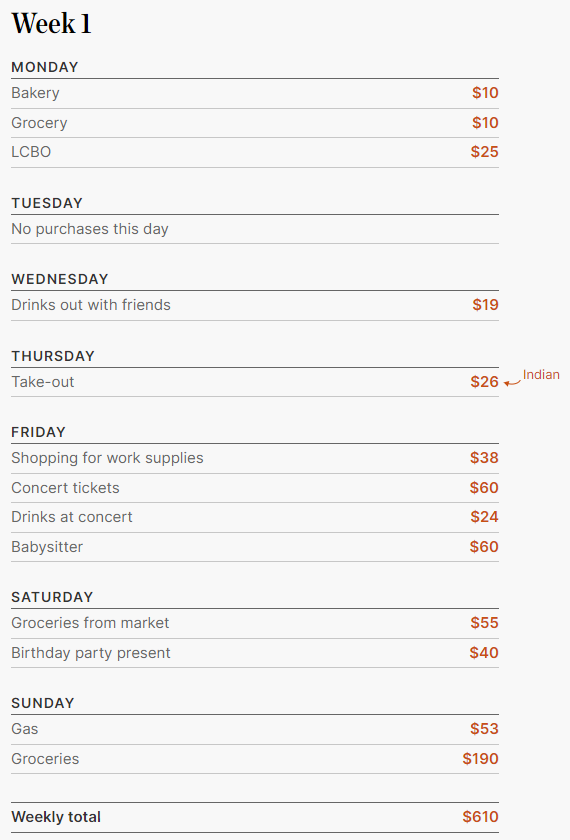

41岁的Greg和42岁的Lily想休假几年,带着两个年幼的孩子环游世界,同时还想在60岁之前退休,如果更早就更好。   Greg是一名年薪100,000加元的健康和安全经理,而Lily是一名年薪67,000加元的教师。他们合计每月赚取7,910加元。 Greg和Lily都通过他们的雇主确定了福利养老金计划,并且理想情况下希望提前退休——Lily能够在56岁退休并领取全额养老金,Greg应该能够在60岁退休并领取全额养老金,但他说他想和他的妻子同时退休。 这对夫妇拥有大约35,000加元的RRSP和40,000加元的TFSA。他们还每月投入1,000加元来实现他们环游世界的梦想,并且迄今为止已经预留了38,000加元。 “我们已经存了几年钱,以便休假一年和孩子们一起旅行,”Greg说。 Greg和Lily想知道他们是应该加快按揭还款还是将更多钱存入退休储蓄。 他们每月的预算包括1,600加元的抵押贷款,Greg说这是家里唯一的债务,“按照目前的利率和付款方式,我们将在10年内还清。” 他们的“家庭账户”下有50,000加元的存款,用于维修、升级房屋或应急基金。 在一个典型的工作日,Greg会送孩子们上学,然后乘坐公共交通工具或自行车上班。Lily开车,家里只有一辆车来限制成本。 这对夫妇还担心他们9岁和12岁孩子的未来。 “我们不希望孩子们像我们一样背负学生债务,”Greg说。“RESP是否足以让两个孩子读完大学?”  图源:The Star Greg和Lily能否提前退休,为孩子的未来存钱并追求他们的环球旅行梦想? Greg和Lily计划休假一年和他们的孩子一起旅行非常酷。不外出就餐和试图降低开支等选择使他们更容易实现这个目标。 我喜欢他们把钱存起来用于家庭维护和意外维修。如果房主希望进行维修,他们就不会那么意外。 他们想知道他们是否应该更积极地偿还抵押贷款或进行投资。坦率地说,这两个选择可能不会像他们想象的那样有很大区别。如果他们的投资回报和抵押贷款利率具有可比性(很可能是这种情况),那么这两种选择都不太可能使他们在20年内处于截然不同的财务状况。 如果他们的投资风险承受能力非常低或非常高,那可能会让我分别更倾向于偿还债务或投资。如果Greg有RRSP空间,我会先使用他的RRSP空间,然后再向TFSA供款或向Lily的RRSP供款,因为他的税级较高。  图源:The Star 第一周的支出:610加元。 最大化RESP可能不会覆盖一个去上学的孩子的四年大学教育的全部费用:包括学费、伙食费、住宿费等,目前可能要花费100,000加元或更多。对于在家接受大学教育或获得更实惠的大学文凭可能就足够了。 他们的每月预算包括1,600加元的抵押贷款、420加元的儿童活动费用、320 加元的儿童RESP储蓄以及1,000加元的休假储蓄。那是每月3,340加元,约占他们实得工资的42%。 他们的实得工资因养老金缴款、CPP、EI和工会会费而减少,可能占其总工资的15%或更多。 这意味着Greg和Lily可能只需要将其总收入的大约60%或更少替换掉即可维持他们目前的生活水平。需要明确的是,这不是普遍的事情,而是基于他们的情况。如果他们的全额养老金将覆盖他们最后五年平均工资的60%(这是常见的全额养老金公式),他们可能不需要任何退休储蓄或养老金以外的收入。但是,他们将拥有CPP和OAS养老金。他们已经有RRSP和TFSA储蓄。他们的抵押贷款有望在退休前还清,因此他们将能够在50多岁时储蓄更多。 此外,他们的孩子的开支在退休前可能会下降,特别是因为他们已经在为他们的高等教育费用储蓄,这意味着随着他们的孩子的开支下降,他们在50多岁时更有能力储蓄。 坦率地说,如果Greg和Lily分别工作到60岁和56岁,他们可能有望提高生活水平并比现在花更多钱。这可能意味着Greg可以与Lily同时退休,而不是再工作五年。  图源:The Star 第二周的支出:700加元。 虽然Greg和Lily希望就是增加投资还是更快还清抵押贷款获得更明确的答案,但Greg说:“我理解顾问的建议,即20年后我们的财务状况不会有太大改变。” “我们的RRSP都有空间,所以一旦我们有更多的可支配收入,我们就会把它们最大化,”他补充道。 来源链接:

|