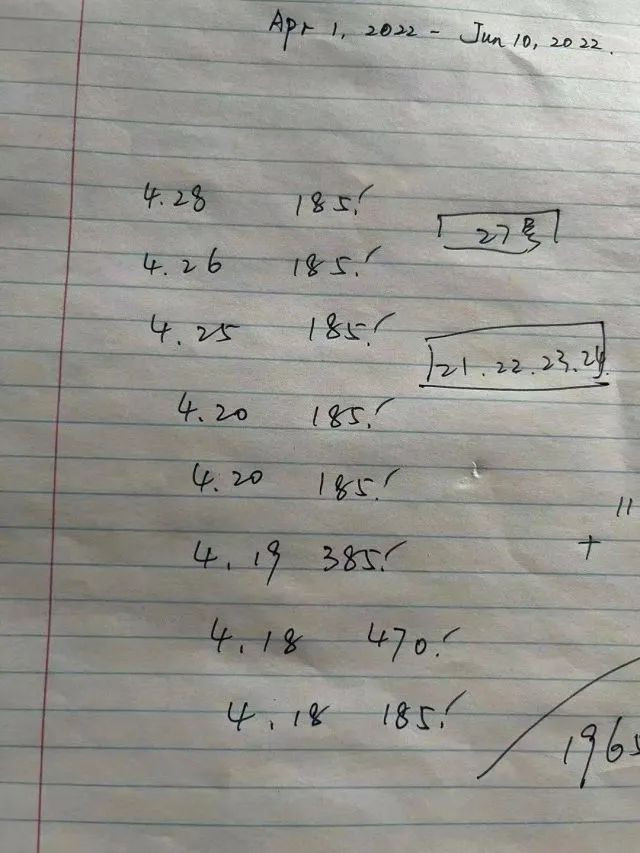

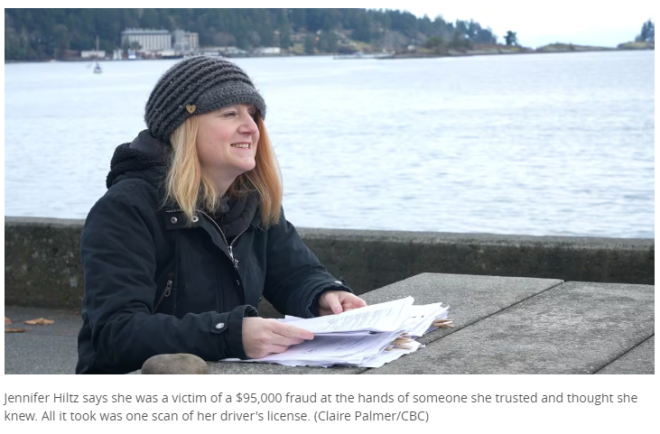

笔者一个华人朋友就遭遇过信用卡被盗刷的事情,账单高达$2000!让人惊讶的是,小偷很聪明,他并不是一次刷了两千,而是采用了相对谨慎的手法,每次只刷一两百甚至几十块。要不是其中有多笔相同数额的费用太过频繁,这个华人朋友还真是难以发现端倪。  华人朋友被盗刷的纪录 近些年来,个人信息泄露事件屡见不鲜。 此前,作为北美三大信用评估机构之一的Equifax爆出一条惊人新闻。他们公司的数据库被黑客入侵,导致其中约10万加拿大消费者的个人信息被泄露。 随后,又有新闻爆出,光温哥华就开有三家分店的知名家居零售连锁商家“IKEA CANADA”因为公司内部的一名员工违规访问了“宜家客户数据库”而泄露了将近95000名客户的个人信息。 除了上述几个超大规模的信息泄露事件,实际上在平时生活中诸如此类个人信息被泄露给第三方的事件还有很多,比如去商场买东西、去银行办理业务、去手机柜台办理手机号甚至是去life lab做个化验等。  这些地方通常会主动收集或要求填写个人信息,其中包括客户的姓名、住址、出生日期,邮箱地址甚至是驾照信息以及特别重要的社保卡号(SIN NUMBER)等。这些信息一旦泄漏,将直接导致个人的金融风险完全暴露。 只要拥有这些信息,就足以通过金融机构的身份审核。也就是说,只要这几个信息一致,那么任何人都可以随时被冒名顶替,不法分子就可以为所欲为了,例如轻易在银行进行开户购买金融产品,入侵网上银行账户,在网上进行信用卡消费等。 以上所说情况,大多是一些商家或机构导致的泄露,虽然会导致经常收到诈骗电话短信、垃圾信息和邮件之类。但通常这类情况,只要小心提防,并不会直接损失金钱或财产。  如果在生活中你遇到的是他人蓄意盗用你的个人信息,那你可就惨了,轻则被盗刷信用卡损失几千块,重则被他人伪造身份然后让你莫名背负几百万负债! 就在刚才,小编看到一则新鲜出炉的新闻,讲的就是大温地区的一位女士被她“新认识”的朋友盗取驾照信息,随后那人伪造身份贷款,致使这位女士背负了将近10万加币的债务。  “事情还要从6个月前说起”,受害者Jennifer Hiltz 说。她是在收到某机构给她的一通关于两笔50,000加币贷款逾期付款通知后才意识到问题的。 她说,我没有申请过这些贷款,所以我是不会付任何一个子儿的。 目前Jennifer的贷款记录被信用评估机构(TransUnion)给消除了,但是她仍然处于金融监管中。 Jennifer说那个混蛋是她身边认识并且信任的人。那人一直建议她注册成为Skip The Dishes 的司机,以便她可以有份兼职补贴家用,并提出可以和她平分50加币的推荐奖励。然后在她将驾照上传到网站遇到困难时,那个人主动提出帮她扫描。  皇家骑警发言人说,其实成为被诈骗的受害者比你想的更容易,他只要有你照片,然后将它放到银行卡上或假的ID上就可以去银行贷款了。他们拿到了钱,而留下的记录却是你的。 自10月以来,两家贷款公司和一家伪造的商业服务银行联系了她,要求偿还总计95,000加币的贷款。 Jennifer收集了一大文件夹的资料和证据,例如满是错误信息的贷款证明和来自并非她本人开户银行的RBC银行支票。尽管她努力的收集证据,但是仍然很难证明她自己的清白。 发言人表示,这类案件会让你身心疲惫,而且事发后银行或贷款公司很难进行干预,这就是为什么我们一直努力告诉人们要保护好自己的信息,无论你和你的朋友有多亲近。  比她更惨的还有另一个业主,他突然收到了银行寄来的按揭文件。原来他的身份被盗取,房子被人抵押给了银行并贷款了130万!而涉案女子已经消失得无影无踪。 该女子盗取了受害业主身份,利用其信息和自己的照片伪造驾照作为身份证明,同时她还伪造物业工程置留权(construction lien)文件,作为申请按揭理由。然后通过按揭中介向银行申请物业的二次按揭,盗取130万。  据加拿大广播公司CRI报道,警方表示光只是驾照,就已经发现有成千上万张“合成”驾照在流通使用,而这些驾照中,很大部分被用作开办银行账户、申请信用卡、信用贷款时的身份证明文件。 这些“合成”身份更是令加拿大一年损失10亿加元!金融机构最常受到财务损失,此外,保险公司、租车行、政府机构、甚至警察局都会成为受害者。 再此,小编也郑重的提醒广大读者,在使用个人信息的时候一定要多加小心,多加注意自己的驾驶证,社保卡号,以防泄露出去而造成经济损失。 |